Francisco Castro, CFO de Transelec y la consolidación del holding: “Estamos preparando un cambio en la estructura de las sociedades”

Tras su activa incursión en grandes proyectos eléctricos y de agua para la minería ,que aportarán hasta un 40% de los ingresos totales una vez en operación, la compañía ya trabaja en un diseño que integre estos resultados en sus estados financieros.

- T+

- T-

Su carrera profesional es atípica. Francisco Castro (55 años) es ingeniero industrial químico y ha dedicado gran parte de su trayectoria a la docencia en termodinámica y finanzas. Sin embargo, paralelamente, lleva tres décadas trabajando en el mundo financiero de la industria eléctrica.

Su primer trabajo fue como analista de control de gestión en Gener, hoy AES Andes. Con el tiempo, su experiencia creció al igual que sus responsabilidades, llegando a ocupar el cargo de CFO de la compañía. Después de pasar por una plataforma de inversiones energéticas en Europa, en 2009 aterrizó como vicepresidente de Finanzas de Transelec. "Estuve en generación, estoy en transmisión y supongo que algún día estaré en distribución", comenta entre bromas.

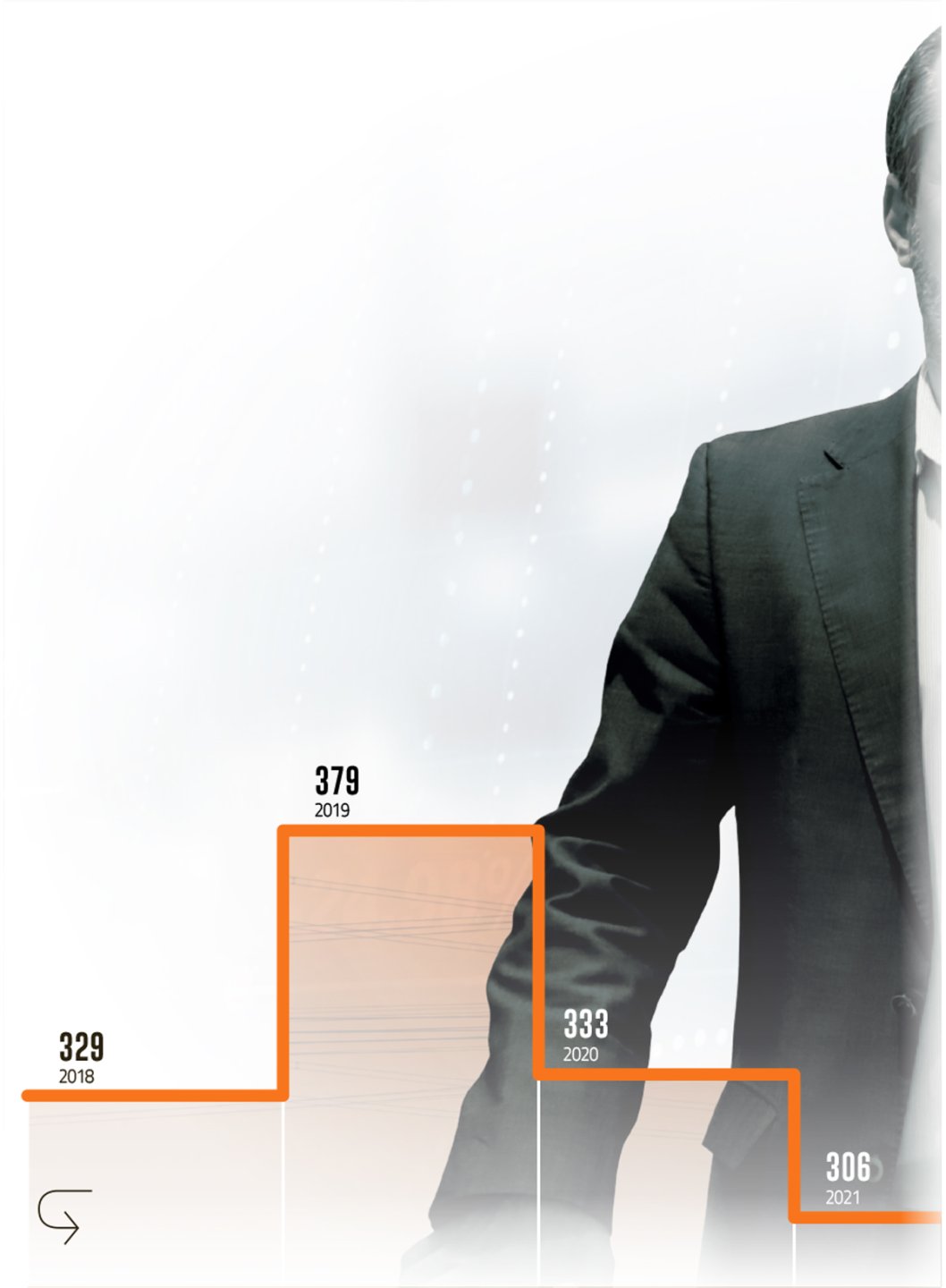

Durante este periodo, la empresa ha experimentado un crecimiento sostenido: duplicó sus activos, triplicó sus utilidades y cuadruplicó sus ingresos. Pero junto a la expansión de Transelec S.A. -donde la firma China Southern Power Grid International (CSGI) posee el 28% y el resto está en manos de tres fondos de pensiones canadienses- la empresa viene desarrollado activamente otros negocios gestionados desde sociedades "hermanas" con participación de socios en los respectivos proyectos.

Estos son los casos de las firmas a cargo de la megalínea eléctrica Kimal-Lo Aguirre (en consorcio con ISA Inversiones Chile y Chile HDVC Transmmission SpA), además de los negocios en agua para la minería: la planta desalinizadora en Tocopilla para tres faenas de Codelco (en asociación con Marubeni) con una inversión de US$ 1.000 millones, y el acueducto para las operaciones de Centinela de Antofagasta Minerals, en conjunto con Almar Water Solutions.

Estos nuevos negocios tendrán una incidencia cada vez más relevante en los resultados. Transelec registró ingresos por $ 489 mil millones en los últimos 12 meses, y una vez que los nuevos proyectos entren en operación, estos representarán entre el 20% y 40% de los ingresos totales. Si bien el CFO precisa que contablemente aún no se puede sumar ese impacto, detalla que solo los proyectos para Codelco y Centinela —donde poseen el 40% y 50% de la propiedad, respectivamente- generarán importantes ingresos para el grupo.

Las filiales "hermanas" que han permitido a la empresa participar en iniciativas que exceden su capacidad financiera, se han mantenido como estructuras societarias independientes cuyos resultados no se consolidan en los estados financieros de Transelec S.A., situación que hasta ahora sus accionistas han mantenido cómodamente. "Ningún proyecto está listo, y el primero de ellos estará en servicio en marzo de 2026 y el otro en diciembre de ese mismo año", comenta Castro.

Pero de cara a esos plazos, la compañía ya está trabajando en la preparación de un diseño de estructura corporativa que incorpore y consolide todos los negocios del "Grupo Transelec", como se le conoce internamente. "Estamos preparando un cambio en la estructura de las sociedades. Transelec S.A. es la empresa principal, pero no la única dentro del Grupo Transelec", anticipa el ejecutivo. Cabe señalar, que la matriz de Transelec S.A y de las sociedades “hermanas” que participan en los distintos consorcios es Transelec Holding, en la cual están representados sus accionistas -Canada Pension Plan Investment Board, British Columbia Investment Management Corporation, Public Sector Pension Investment Board y la firma asiática CSGI.

Castro detalla que la estrategia de la compañía es buscar un crecimiento orgánico, continuando con la expansión de su negocio principal, pero con un enfoque a mediano plazo en otros proyectos relacionados, como desaladoras, acueductos y baterías de almacenamiento eléctrico, entre otros.

Roadshow

Las últimas semanas han sido intensas para Castro. El 5 de septiembre, Transelec colocó dos series de bonos por un total de $ 189,2 mil millones (UF 5 millones). "Fue muy exitosa, incluso un poco sorprendente (...). Fuimos capaces de colocar el monto completo que queríamos y a la tasa que queríamos, logrando un financiamiento muy eficiente", señaló el CFO.

La emisión representó el mayor monto en lo que va del año. Por ello, una de las grandes interrogantes para el equipo de finanzas era el apetito de los inversionistas locales. En medio de un mercado de capitales con menores colocaciones y menor profundidad, el roadshow fue fundamental. "Hicimos un barrido muy extenso. Sabíamos que sería una colocación con desafíos, por lo tanto, nos reunimos con todos los inversionistas que estuvieran dispuestos a escuchar", afirmó.

El ejecutivo sostuvo 18 reuniones privadas con inversionistas institucionales y organizó un encuentro ampliado para atraer a family offices y fondos mutuos, entre otros.

"En el mundo de las AFP tuvimos una presencia muy masiva y contundente. Las compañías de seguros también fueron importantes, y en el ámbito de los fondos mutuos la competencia fue muy fuerte", explicó.

Crecimiento anual de US$ 200 millones

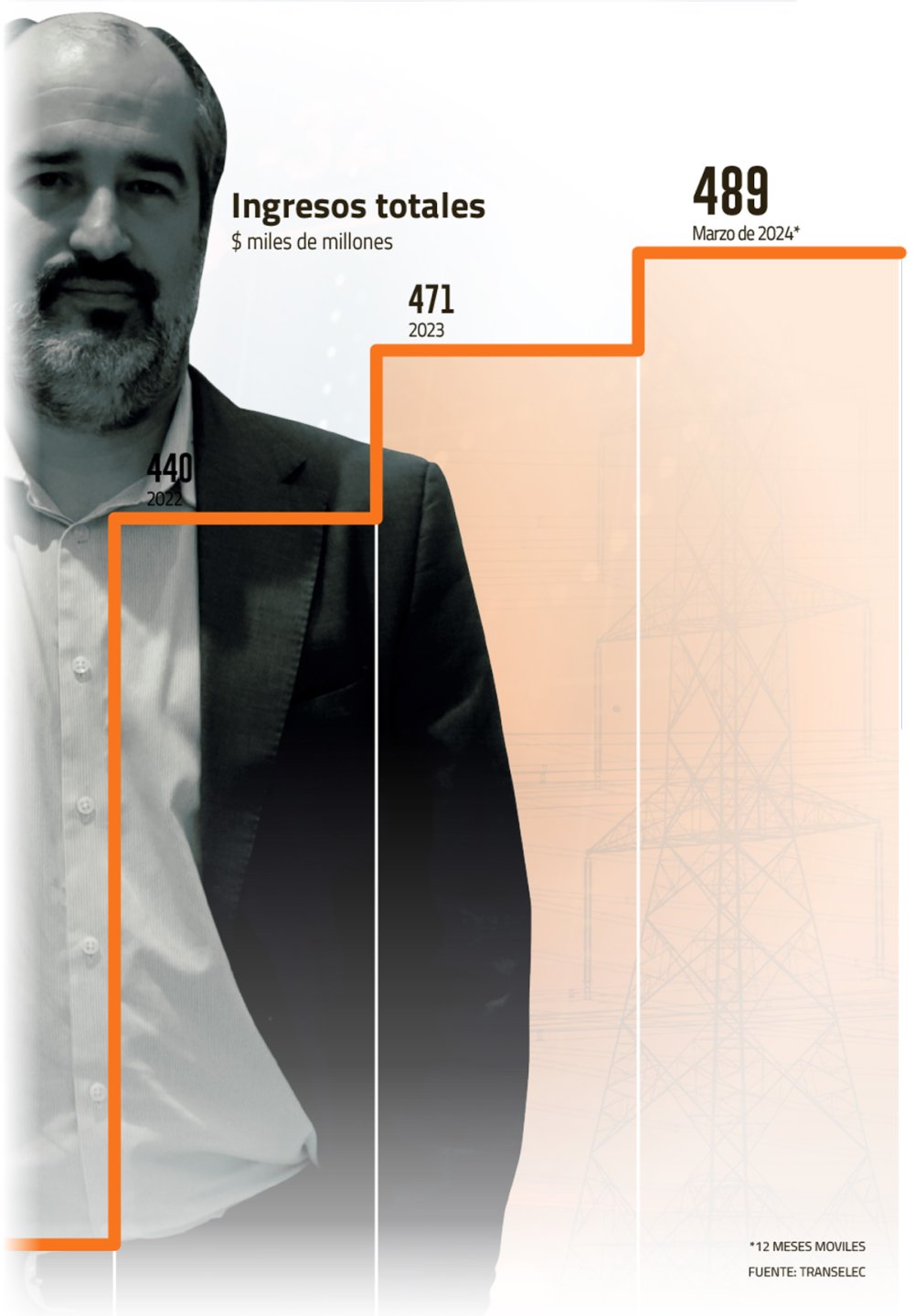

- Los márgenes Ebitda de la compañía son superiores al 80%. ¿Cuáles son las razones que lo explican?

- Cuando uno observa esa métrica piensa: "¡Guau, el negocio es fantástico!", pero hay que recordar que la compañía estuvo cinco años invirtiendo intensamente en nuevos proyectos. Al mismo tiempo, los costos -una vez que los proyectos comienzan a operar- no son muy altos comparados con los ingresos. Claramente, el negocio es bueno, pero al mirar las cifras del margen operacional y un retorno sobre activos del 4%, no son números que te dejen sorprendido.

- Las generadoras y distribuidoras son sus clientes más importantes. Sin embargo, hoy la minería representa el 9% de los ingresos de Transelec. ¿Seguirán creciendo en este sector?

- Históricamente, el sector regulado —generadores y distribuidores— ha sido el cliente más importante. Sin embargo, en nuestro objetivo de diversificar las fuentes de ingresos hacia el sector no regulado, la industria minera es claramente la más relevante en Chile. Por eso, tenemos en nuestro portafolio de clientes a multinacionales como Teck, Barrick Gold y Lundin Mining.

-¿Cuánto les gustaría crecer en este segmento?

Depende de las oportunidades de mercado que se presenten. Transelec crece aproximadamente unos US$ 200 millones al año, y si pudiéramos elegir, optaríamos por negocios directos con clientes, como las mineras. Sin embargo, esto no significa que dejemos de lado a los clientes regulados ni las oportunidades que ese mundo ofrece.

-¿Qué oportunidades de licitación se están presentando en la minería?

- No podemos comentar eso, ya que los clientes exigen la firma de un contrato de confidencialidad. Pero, claramente, no estamos en una o dos licitaciones, sino en varias dentro de la industria minera.

-¿Cuál es la diferencia en los modelos de negocio entre regulados y clientes directos?

- En rigor, se diferencian poco, ya que los contratos privados suelen reflejar las condiciones del mundo regulado. Aunque no son exactamente idénticos, los fundamentos son similares. Son contratos que te pagan por la capacidad al servicio del cliente y los precios de transporte de electricidad están denominados en dólares, con indexación inflacionaria. Por lo tanto, los márgenes entre ambos negocios también son parecidos.

-Entonces, ¿por qué dar prioridad a uno?

- Es una cuestión de diversificación del portafolio. Tener todos los huevos en una sola canasta puede no ser la mejor decisión en términos de riesgo.

- Como el mayor transmisor de Chile, ¿buscan aumentar su participación de mercado?

- El "market share" no es tan relevante para Transelec. Ciertamente, tener mayor participación te abre más puertas para dialogar con las autoridades, pero no es el motor de nuestro negocio. La clave está en tener cada vez más activos de transmisión.

Megalínea Kimal-Lo Aguirre

-¿Para qué se utilizarán los UF 5 millones levantados en la emisión de bonos locales?

-En enero del próximo año tenemos el vencimiento de un bono emitido en Estados Unidos, y una parte importante de los fondos recaudados se destinará a pagar ese bono. Un monto menor se destinará al crecimiento de Transelec.

-Un 32% de la deuda es internacional y el 68% restante local. ¿Cuál es la estrategia detrás de esta estructura?

-Nos resulta cómodo estar en, al menos, dos mercados, ya que en ocasiones uno puede cerrarse. En cuanto al porcentaje, solemos estar más balanceados por lo que estamos en el límite. Nuestro portafolio de deuda se balancea en función de la proporción de ingresos y flujo de caja en moneda extranjera y local, ya que las ventas son en pesos con componente en dólares, los costos de reinversión son en dólares y los costos normales de operación y mantenimiento son prácticamente en pesos.

-La razón de deuda neta a Ebitda está en 4,4 veces. ¿Se sienten cómodos con esa cifra?

-Históricamente hemos operado en torno a seis veces en deuda bruta a Ebitda. ¿Qué ha ocurrido? Nuestros accionistas han preferido no incrementar la deuda nueva, y todos los proyectos que hemos realizado han sido financiados con los flujos operacionales propios de Transelec. Si bien tenemos la capacidad contractual de aumentar la deuda, y en algún momento lo haremos, siempre estará dentro de los rangos históricos de Transelec.

-En 2023 invirtieron US$ 274 millones en nueva infraestructura para el sistema eléctrico nacional. ¿Cuál es el capex proyectado para lo que queda del año y el próximo?

-Alrededor de US$ 200 millones a US$ 250 millones por año, repartidos en nuestro portafolio de 47 proyectos de inversión.

-El proyecto Kimal-Lo Aguirre fue asignado a una empresa hermana de Transelec y contempló una inversión superior a US$ 1.400 millones. ¿Cómo será la estructura de financiamiento?

-Este proyecto está financiado por los tres dueños: ISA, CSG y Transelec Holdings, quienes han aportado capital a partes iguales para los estudios de impacto ambiental, contratación de empleados, etc. Actualmente, está en la etapa de permisos ambientales, y una vez obtenidos, comenzará la construcción. Lo más probable es que la compañía negocie el paquete financiero el próximo año. Este financiamiento probablemente sea un project finance, es decir, donde los bancos asumen el riesgo del proyecto, pero se protegen con prendas y garantías.

Líneas de transmisión: “Nunca son suficientes”

-A diferencia de sus pares en la región, el marco regulatorio permite a Transelec ser propietaria de sus activos de transmisión. ¿Qué beneficio trae eso para ustedes?

-Para nosotros no es que sea mejor o peor, sino que es la forma en que el negocio está estructurado en el país. Sin embargo, es una estructura cómoda para Transelec. Al final del día, si fuera una concesión, adaptaríamos nuestro financiamiento y operación, y la estructura cambiaría. Nosotros operamos bajo las condiciones que existen en Chile.

-¿Cómo afecta la regulación actual a la eficiencia y eficacia en el desarrollo de infraestructura de transmisión?

-Lo que más afecta hoy en día a nuestro negocio es el tema de los permisos, que están tomando mucho más tiempo del que establece la normativa. Esto tiene como consecuencia un mayor tiempo de desarrollo de los proyectos, con mayores costos y atrasos en los ingresos. Actualmente, este es el factor más relevante.

-¿Son suficientes las líneas de transmisión para satisfacer la demanda de los próximos años?

-Nunca son suficientes, porque hay que considerar que los generadores pueden tener sus instalaciones listas en 12 meses. Sin embargo, para conectarlas al sistema de transmisión se requieren carreteras o líneas adicionales, lo que demora entre cinco y seis años. Ahí es donde se produce una desconexión entre ambas etapas.

Los aprendizajes tras crisis empresariales y la pasión por la docencia

- - ¿Qué es lo atractivo de ser un académico universitario?

- - Es muy entretenido, y creo que gano mucho con la relación con los alumnos, tanto en términos de traspasar conocimiento como de recibir retroalimentación de su parte. A veces, las preguntas que te descolocan y te preparan mucho para enfrentar a los directores. Al dar clases, desarrollas la habilidad de entender qué están pensando quienes se sientan frente a ti, y eso también sirve en un directorio.

- - ¿Algún referente en el mundo de las finanzas?

- - Mis referentes provienen de la academia: los profesores estadounidenses Fischer Black y Myron Scholes. Hace 40 años, ambos desarrollaron una fórmula financiera para ponerle precio a los productos derivados. Estos personajes combinaron estadísticas, finanzas y sentido común para crear una fórmula que perdura hasta hoy. Actualmente, siempre que se calcula el precio de una opción, se utiliza la fórmula Black-Scholes.

- - ¿Cuál ha sido la crisis más dura que le ha tocado enfrentar?

- - En mi primer trabajo, la compañía fue comprada por un operador muy importante a nivel mundial, AES Corporation. Lo que sucedió fue que el nuevo dueño experimentó un crecimiento exagerado, lo cual terminó pasándole la cuenta. Nosotros, que estábamos dentro de ese holding, nos vimos afectados porque AES sufrió una baja considerable en su categoría de riesgo.

- Esto generó una crisis en la que tuvimos que salir a refinanciar deuda, dar explicaciones a las agencias y mitigar el impacto que se nos venía encima. Esa experiencia me enseñó a ser muy cuidadoso al crecer y a valorar la diversificación en los negocios.